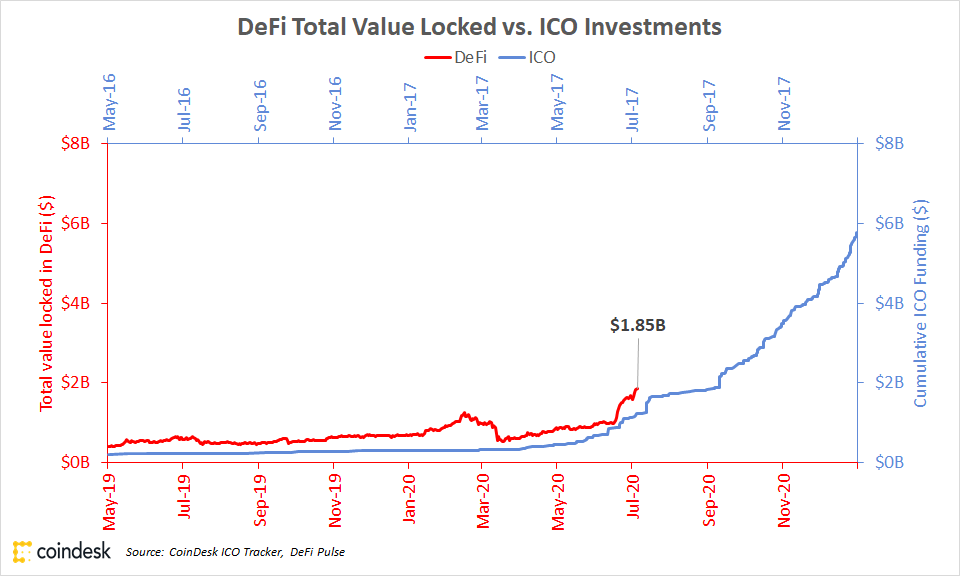

Ito ay epektibo sa Hulyo 2017 sa mundo ng desentralisadong pananalapi (DeFi), at tulad ng sa mga nakakapagod na araw ng paunang coin offering (ICO) boom, ang mga numero ay tumataas lamang.

Ayon sa DeFi Pulse, mayroong $95.28 bilyon sa mga asset ng crypto na naka-lock sa DeFi ngayon. Ayon sa CoinDesk ICO Tracker, ang ICO market ay nagsimulang tumalon ng lampas $1 bilyon noong Hulyo 2017, ilang buwan lang bago nagsimulang pag-usapan sa TV ang pagbebenta ng token.

Pagdedebate na pagsama-samahin ang mga numerong ito kung gusto mo, ngunit ang hindi mapag-aalinlanganan ng sinuman ay ito: Ang mga gumagamit ng Crypto ay naglalagay ng higit at higit na halaga upang magtrabaho sa mga DeFi application, na higit sa lahat ay hinihimok ng isang diskarte sa pag-optimize ng ROI na kilala bilang yield farming.

Kung saan nagsimula

Ang Ethereum-based na credit market Compound ay nagsimulang ipamahagi ang COMP sa mga user ng protocol nitong nakaraang Hunyo 15. Ito ay isang uri ng asset na kilala bilang "token ng pamamahala" na nagbibigay sa mga may hawak ng natatanging kapangyarihan sa pagboto sa mga iminungkahing pagbabago sa platform. Ang pangangailangan para sa token (na tumaas sa paraan ng pagkakaayos ng awtomatikong pamamahagi nito) ay nagsimula sa kasalukuyang pagkahumaling at inilipat ang Compound sa nangungunang posisyon sa DeFi.

Ang mainit na bagong terminong "pagsasaka ng ani" ay ipinanganak; shorthand para sa matalinong mga diskarte kung saan ang paglalagay ng crypto pansamantala sa pagtatapon ng ilang application ng startup ay kumikita ng mas maraming cryptocurrency sa may-ari nito.

Ang isa pang terminong lumulutang ay ang "liquidity mining."

Ang buzz sa paligid ng mga konseptong ito ay naging mahinang dagundong habang parami nang parami ang mga taong interesado.

Ang kaswal na tagamasid ng crypto na lumalabas lamang sa merkado kapag uminit ang aktibidad ay maaaring nagsisimula nang magkaroon ng mahinang vibes na may nangyayari ngayon. Kunin ang aming salita para dito: Ang pagsasaka ng ani ay ang pinagmulan ng mga vibes na iyon.

Magsisimula tayo sa mga pangunahing kaalaman at pagkatapos ay lumipat sa mas advanced na mga aspeto ng pagsasaka ng ani.

Ano ang mga token?

Karamihan sa mga mambabasa ng CoinDesk ay malamang na alam ito, ngunit kung sakali: Ang mga token ay tulad ng pera na kinikita ng mga manlalaro ng video-game habang nakikipaglaban sa mga halimaw, pera na magagamit nila upang bumili ng gear o armas sa uniberso ng kanilang paboritong laro.

Ngunit sa mga blockchain, ang mga token ay hindi limitado sa isang massively multiplayer online money game. Maaari silang kumita sa isa at magamit sa marami pang iba. Karaniwang kinakatawan nila ang alinman sa pagmamay-ari sa isang bagay (tulad ng isang piraso ng Uniswap liquidity pool, na papasukin natin mamaya) o pag-access sa ilang serbisyo. Halimbawa, sa Brave browser, mabibili lang ang mga ad gamit ang basic attention token (BAT).

Kung ang mga token ay nagkakahalaga ng pera, maaari kang mag-banko sa kanila o kahit man lang ay gumawa ng mga bagay na kamukha ng pagbabangko. Kaya: desentralisadong pananalapi.

Ang mga token ay napatunayang ang malaking kaso ng paggamit para sa Ethereum, ang pangalawang pinakamalaking blockchain sa mundo. Ang termino ng sining dito ay "ERC-20 token," na tumutukoy sa isang pamantayan ng software na nagpapahintulot sa mga tagalikha ng token na magsulat ng mga panuntunan para sa kanila. Maaaring gamitin ang mga token sa ilang paraan. Kadalasan, ginagamit ang mga ito bilang isang anyo ng pera sa loob ng isang hanay ng mga aplikasyon. Kaya ang ideya para kay Kin ay lumikha ng isang token na maaaring gastusin ng mga web user sa isa't isa sa napakaliit na halaga na halos pakiramdam na wala silang ginagastos; ibig sabihin, pera para sa internet.

Iba ang mga token ng pamamahala. Hindi sila tulad ng isang token sa isang video-game arcade, dahil napakaraming mga token ang inilarawan sa nakaraan. Gumagana ang mga ito tulad ng mga sertipiko upang maglingkod sa isang patuloy na nagbabagong lehislatura dahil binibigyan nila ang mga may hawak ng karapatang bumoto sa mga pagbabago sa isang protocol.

Kaya sa platform na nagpatunay na maaaring lumipad ang DeFi, ang MakerDAO, ang mga may hawak ng token ng pamamahala nito, ang MKR, ay bumoto halos bawat linggo sa maliliit na pagbabago sa mga parameter na namamahala sa kung magkano ang gastos sa paghiram at kung magkano ang kinikita ng mga nagtitipid, at iba pa.

Magbasa nang higit pa: Bakit Mahalaga ang Bilyong-Dolyar na Milestone ng DeFi

Ang isang bagay na ang lahat ng mga token ng crypto ay may pagkakatulad, gayunpaman, ang mga ito ay nabibili at mayroon silang isang presyo. Kaya, kung ang mga token ay nagkakahalaga ng pera, maaari kang mag-banko sa kanila o kahit man lang ay gumawa ng mga bagay na kamukha ng pagbabangko. Kaya: desentralisadong pananalapi.

Ano ang DeFi?

patas na tanong. Para sa mga taong nag-tune out nang kaunti noong 2018, tinatawag namin itong "bukas na pananalapi." Gayunpaman, ang konstruksiyon na iyon ay tila kumupas, at ang "DeFi" ay ang bagong lingo.

Kung sakaling hindi iyon mag-jog sa iyong memorya, ang DeFi ay ang lahat ng bagay na hahayaan kang maglaro ng pera, at ang tanging pagkakakilanlan na kailangan mo ay isang crypto wallet.

Sa normal na web, hindi ka makakabili ng blender nang hindi binibigyan ng sapat na data ang may-ari ng site upang matutunan ang iyong buong kasaysayan ng buhay. Sa DeFi, maaari kang humiram ng pera nang walang sinumang nagtatanong ng iyong pangalan.

Maaari kong ipaliwanag ito ngunit wala talagang nagdudulot nito sa bahay tulad ng pagsubok sa isa sa mga application na ito. Kung mayroon kang Ethereum wallet na mayroong kahit $20 na halaga ng crypto, gawin ang isang bagay sa isa sa mga produktong ito. Pumunta sa Uniswap at bilhin ang iyong sarili ng ilang FUN (isang token para sa mga app sa pagsusugal) o WBTC (nakabalot na bitcoin). Pumunta sa MakerDAO at lumikha ng $5 na halaga ng DAI (isang stablecoin na malamang na nagkakahalaga ng $1) mula sa digital ether. Pumunta sa Compound at humiram ng $10 sa USDC.

(Pansinin ang napakaliit na halaga na iminumungkahi ko. Ang lumang crypto na nagsasabing “huwag maglagay ng higit sa makakaya mong mawala” ay doble para sa DeFi. Ang mga bagay na ito ay uber-complex at maraming maaaring magkamali. Maaaring ito ay Mga produktong "pagtitipid" ngunit hindi ito para sa iyo pagreretiro pagtitipid.)

Bagama't hindi pa gulang at pang-eksperimento, ang mga implikasyon ng teknolohiya ay nakakagulat. Sa normal na web, hindi ka makakabili ng blender nang hindi binibigyan ng sapat na data ang may-ari ng site upang matutunan ang iyong buong kasaysayan ng buhay. Sa DeFi, magagawa mo humiram ng pera nang walang nagtatanong ng pangalan mo.

Ang mga application ng DeFi ay hindi nag-aalala tungkol sa pagtitiwala sa iyo dahil mayroon silang collateral na inilagay mo upang ibalik ang iyong utang (sa Compound, halimbawa, ang isang $10 na utang ay mangangailangan ng humigit-kumulang $20 bilang collateral).

Magbasa nang higit pa: Mas Maraming DAI sa Compound Ngayon kaysa May DAI sa Mundo

Kung gagawin mo ang payo na ito at sumubok ng isang bagay, tandaan na maaari mong palitan ang lahat ng mga bagay na ito pabalik sa sandaling makuha mo ang mga ito. Buksan ang utang at isara ito makalipas ang 10 minuto. Ayos lang. Patas na babala: Maaaring magastos ka ng kaunting bayad.

Kaya ano ang silbi ng paghiram para sa mga taong mayroon nang pera? Ginagawa ito ng karamihan sa mga tao para sa ilang uri ng kalakalan. Ang pinaka-halatang halimbawa, upang maikli ang isang token (ang pagkilos ng kita kung bumaba ang presyo nito). Mabuti rin ito para sa isang taong gustong humawak ng token ngunit naglalaro pa rin sa merkado.

Hindi ba ang pagpapatakbo ng isang bangko ay nangangailangan ng maraming pera sa harap?

Ginagawa nito, at sa DeFi na ang pera ay higit sa lahat ay ibinibigay ng mga estranghero sa internet. Iyon ang dahilan kung bakit ang mga startup sa likod ng mga desentralisadong aplikasyon sa pagbabangko na ito ay gumagawa ng matatalinong paraan upang maakit ang mga HODLer na may mga walang ginagawang asset.

Ang pagkatubig ay ang pangunahing alalahanin ng lahat ng iba't ibang produktong ito. Iyon ay: Gaano karaming pera ang nai-lock nila sa kanilang mga matalinong kontrata?

"Sa ilang mga uri ng mga produkto, ang karanasan sa produkto ay nagiging mas mahusay kung mayroon kang pagkatubig. Sa halip na humiram sa mga VC o namumuhunan sa utang, humiram ka sa iyong mga gumagamit," sabi ng Electric Capital managing partner na si Avichal Garg.

Kunin natin ang Uniswap bilang isang halimbawa. Ang Uniswap ay isang "automated market maker," o AMM (isa pang termino ng sining ng DeFi). Ibig sabihin, ang Uniswap ay isang robot sa internet na laging handang bumili at laging handang magbenta ng anumang cryptocurrency kung saan mayroon itong market.

Sa Uniswap, mayroong kahit isang market pair para sa halos anumang token sa Ethereum. Sa likod ng mga eksena, nangangahulugan ito na ang Uniswap ay maaaring magmukhang gumagawa ito ng direktang pakikipagkalakalan anumang dalawang token, na ginagawang madali para sa mga user, ngunit lahat ito ay binuo sa paligid ng mga pool ng dalawang token. At lahat ng pares ng market na ito ay mas gumagana sa mas malalaking pool.

Bakit palagi kong naririnig ang tungkol sa 'mga pool'?

Upang ilarawan kung bakit nakakatulong ang mas maraming pera, paghiwalayin natin kung paano gumagana ang Uniswap.

Sabihin nating nagkaroon ng market para sa USDC at DAI. Ito ay dalawang token (parehong stablecoin ngunit may magkakaibang mekanismo para sa pagpapanatili ng kanilang halaga) na sinadya na nagkakahalaga ng $1 bawat isa sa lahat ng oras, at sa pangkalahatan ay totoo para sa pareho.

Ang presyong ipinapakita ng Uniswap para sa bawat token sa anumang pinagsamang pares ng market ay batay sa balanse ng bawat isa sa pool. Kaya, pinasimple ito nang husto para sa ilustrasyon, kung may magse-set up ng USDC/DAI pool, dapat silang magdeposito ng pantay na halaga ng pareho. Sa pool na may lamang 2 USDC at 2 DAI, mag-aalok ito ng presyong 1 USDC para sa 1 DAI. Ngunit isipin na may naglagay ng 1 DAI at kumuha ng 1 USDC. Pagkatapos ang pool ay magkakaroon ng 1 USDC at 3 DAI. Ang pool ay magiging napaka-out of whack. Ang isang matalinong mamumuhunan ay maaaring kumita ng madaling $0.50 na kita sa pamamagitan ng paglalagay ng 1 USDC at pagtanggap ng 1.5 DAI. Iyan ay 50% arbitrage profit, at iyon ang problema sa limitadong pagkatubig.

(Nagkataon, ito ang dahilan kung bakit malamang na tumpak ang mga presyo ng Uniswap, dahil pinapanood ito ng mga mangangalakal para sa maliliit na pagkakaiba mula sa mas malawak na merkado at ipinagpalit ang mga ito para sa arbitrage na kita nang napakabilis.)

Magbasa nang higit pa: Ang Uniswap V2 ay Inilunsad na May Higit pang mga Token-Swap Pairs, Oracle Service, Flash Loan

Gayunpaman, kung mayroong 500,000 USDC at 500,000 DAI sa pool, ang isang trade ng 1 DAI para sa 1 USDC ay magkakaroon ng hindi gaanong epekto sa kaugnay na presyo. Kaya naman nakakatulong ang liquidity.

Maaari mong ilagay ang iyong mga asset sa Compound at makakuha ng kaunting ani. Ngunit hindi iyon masyadong malikhain. Mga user na naghahanap ng mga anggulo para mapakinabangan ang ani na iyon: iyon ang mga magsasaka ng ani.

May mga katulad na epekto sa buong DeFi, kaya gusto ng mga market ng mas maraming pagkatubig. Niresolba ito ng Uniswap sa pamamagitan ng paniningil ng maliit na bayad sa bawat trade. Ginagawa nito ito sa pamamagitan ng pag-ahit ng kaunti mula sa bawat trade at pag-iiwan doon sa pool (kaya ang isang DAI ay aktwal na ikakalakal para sa 0.997 USDC, pagkatapos ng bayad, na lumalaki ang kabuuang pool ng 0.003 USDC). Nakikinabang ito sa mga tagapagbigay ng pagkatubig dahil kapag ang isang tao ay naglagay ng pagkatubig sa pool sila ay nagmamay-ari ng a ibahagi ng pool. Kung nagkaroon ng maraming kalakalan sa pool na iyon, nakakuha ito ng maraming bayad, at ang halaga ng bawat bahagi ay lalago.

At ibinabalik tayo nito sa mga token.

Ang pagkatubig na idinagdag sa Uniswap ay kinakatawan ng isang token, hindi isang account. Kaya walang ledger na nagsasabing, "Si Bob ay nagmamay-ari ng 0.000000678% ng DAI/USDC pool." May token lang si Bob sa wallet niya. At hindi kailangang itago ni Bob ang token na iyon. Maaari niyang ibenta ito. O gamitin ito sa ibang produkto. Ibabalik namin ito, ngunit nakakatulong na ipaliwanag kung bakit gustong pag-usapan ng mga tao ang tungkol sa mga produkto ng DeFi bilang "money Legos."

Kaya gaano karaming pera ang kinikita ng mga tao sa pamamagitan ng paglalagay ng pera sa mga produktong ito?

Maaari itong maging mas kumikita kaysa sa paglalagay ng pera sa isang tradisyunal na bangko, at iyon ay bago nagsimulang mamigay ng mga token ng pamamahala ang mga startup.

Compound ang kasalukuyang mahal ng espasyong ito, kaya gamitin natin ito bilang isang paglalarawan. Sa pagsulat na ito, maaaring ilagay ng isang tao ang USDC sa Compound at kumita ng 2.72% dito. Maaari silang maglagay ng tether (USDT) dito at kumita ng 2.11%. Karamihan sa mga bank account sa US ay kumikita ng mas mababa sa 0.1% sa mga araw na ito, na halos halos wala.

Gayunpaman, mayroong ilang mga caveat. Una, may dahilan kung bakit mas makatas ang mga rate ng interes: Ang DeFi ay isang mas mapanganib na lugar para iparada ang iyong pera. Walang Federal Deposit Insurance Corporation (FDIC) na nagpoprotekta sa mga pondong ito. Kung may tumakbo sa Compound, maaaring makita ng mga user ang kanilang sarili na hindi ma-withdraw ang kanilang mga pondo kapag gusto nila.

Dagdag pa, ang interes ay medyo variable. Hindi mo alam kung ano ang kikitain mo sa loob ng isang taon. Mataas ang rate ng USDC ngayon. Ito ay mababa noong nakaraang linggo. Karaniwan, nagho-hover ito sa isang lugar sa 1% na hanay.

Sa katulad na paraan, maaaring matukso ang isang user ng mga asset na may mas malaking kita tulad ng USDT, na karaniwang may mas mataas na rate ng interes kaysa sa USDC. (Lunes ng umaga, ang kabaligtaran ay totoo, para sa hindi malinaw na mga kadahilanan; ito ay crypto, tandaan.) Ang trade-off dito ay ang transparency ng USDT tungkol sa totoong mga dolyar sa mundo na dapat na hawak nito sa isang real-world na bangko ay hindi halos katumbas ng halaga. kasama ang mga USDC. Ang pagkakaiba sa mga rate ng interes ay kadalasang paraan ng merkado para sabihin sa iyo na ang isang instrumento ay tinitingnan na mas dicier kaysa sa isa pa.

Ang mga gumagamit na gumagawa ng malaking taya sa mga produktong ito ay bumaling sa mga kumpanyang Opyn at Nexus Mutual upang i-insure ang kanilang mga posisyon dahil walang mga proteksyon ng gobyerno sa namumuong espasyo na ito – higit pa sa maraming mga panganib sa susunod.

Para mailagay ng mga user ang kanilang mga asset sa Compound o Uniswap at makakuha ng kaunting ani. Ngunit hindi iyon masyadong malikhain. Mga user na naghahanap ng mga anggulo para mapakinabangan ang ani na iyon: iyon ang mga magsasaka ng ani.

OK, alam ko na ang lahat ng iyon. Ano ang pagsasaka ng ani?

Sa pangkalahatan, ang yield farming ay anumang pagsusumikap upang gumana ang mga asset ng crypto at makabuo ng pinakamaraming kita na posible sa mga asset na iyon.

Sa pinakasimpleng antas, maaaring ilipat ng isang magsasaka ng ani ang mga asset sa loob ng Compound, na patuloy na hinahabol ang alinmang pool na nag-aalok ng pinakamahusay na APY bawat linggo. Maaaring mangahulugan ito ng paglipat sa mas mapanganib na mga pool paminsan-minsan, ngunit ang isang magsasaka ng ani ay maaaring humawak ng panganib.

"Ang pagsasaka ay nagbubukas ng mga bagong presyong arbs [arbitrage] na maaaring dumaloy sa iba pang mga protocol na ang mga token ay nasa pool," sabi ni Maya Zehavi, isang blockchain consultant.

Dahil ang mga posisyon na ito ay tokenized, gayunpaman, maaari silang pumunta nang higit pa.

Ito ay isang bagong uri ng ani sa isang deposito. Sa katunayan, ito ay isang paraan upang kumita ng ani sa isang pautang. Sino ang nakarinig na ng borrower na kumikita ng return on a debt mula sa kanilang nagpapahiram?

Sa isang simpleng halimbawa, maaaring maglagay ang isang magsasaka ng 100,000 USDT sa Compound. Makakakuha sila ng token pabalik para sa stake na iyon, na tinatawag na cUSDT. Sabihin na nating babalik sila ng 100,000 cUSDT (nakakabaliw ang formula sa Compound kaya hindi ganoon ang 1:1 ngunit hindi mahalaga para sa mga layunin natin dito).

Pagkatapos ay maaari nilang kunin ang cUSDT na iyon at ilagay ito sa isang liquidity pool na kumukuha ng cUSDT sa Balancer, isang AMM na nagpapahintulot sa mga user na mag-set up ng self-rebalancing crypto index funds. Sa mga normal na panahon, maaari itong kumita ng mas maliit na halaga sa mga bayarin sa transaksyon. Ito ang pangunahing ideya ng pagsasaka ng ani. Ang user ay naghahanap ng mga edge case sa system upang makakuha ng mas maraming ani hangga't kaya nila sa maraming produkto na gagana nito.

Sa ngayon, gayunpaman, ang mga bagay ay hindi normal, at malamang na hindi ito magiging pansamantala.

Bakit napakainit ng yield farming ngayon?

Dahil sa liquidity mining. Ang mga supercharge ng liquidity mining ay nagbubunga ng pagsasaka.

Ang liquidity mining ay kapag ang isang magsasaka ng ani ay nakakakuha ng bagong token pati na rin ang karaniwang pagbabalik (iyan ang bahagi ng “pagmimina”) kapalit ng liquidity ng magsasaka.

"Ang ideya ay ang pagpapasigla sa paggamit ng platform ay nagpapataas ng halaga ng token, sa gayon ay lumilikha ng isang positibong loop ng paggamit upang maakit ang mga user," sabi ni Richard Ma ng matalinong-kontratang auditor na si Quantstamp.

Ang mga halimbawa ng ani ng pagsasaka sa itaas ay ang pagsasaka na nagbubunga lamang sa mga normal na operasyon ng iba't ibang platform. Magbigay ng pagkatubig sa Compound o Uniswap at makakuha ng kaunting pagbawas sa negosyong tumatakbo sa mga protocol – napaka vanilla.

Ngunit inihayag ng Compound mas maaga sa taong ito na nais nitong tunay na i-desentralisa ang produkto at nais nitong magbigay ng malaking halaga ng pagmamay-ari sa mga taong nagpasikat nito sa pamamagitan ng paggamit nito. Ang pagmamay-ari na iyon ay magkakaroon ng anyo ng COMP token.

Baka ito ay masyadong altruistic, tandaan na ang mga taong lumikha nito (ang koponan at ang mga namumuhunan) ay nagmamay-ari ng higit sa kalahati ng equity. Sa pamamagitan ng pagbibigay ng isang malusog na proporsyon sa mga gumagamit, malamang na gawin itong isang mas sikat na lugar para sa pagpapahiram. Sa kabilang banda, mas magiging mas mahalaga ang stake ng lahat.

Kaya, inanunsyo ng Compound itong apat na taong yugto kung saan magbibigay ang protocol ng mga token ng COMP sa mga user, isang nakapirming halaga araw-araw hanggang sa mawala ito. Kinokontrol ng mga COMP token na ito ang protocol, kung paanong ang mga shareholder sa huli ay kinokontrol ang mga kumpanyang ipinagpalit sa publiko.

Araw-araw, tinitingnan ng Compound protocol ang lahat ng nagpahiram ng pera sa aplikasyon at nanghiram dito at binibigyan sila ng COMP na proporsyonal sa kanilang bahagi sa kabuuang negosyo sa araw na iyon.

Ang mga resulta ay lubhang nakakagulat, kahit na sa pinakamalaking promoter ng Compound.

Malamang na bababa ang halaga ng COMP, at iyon ang dahilan kung bakit nagmamadali ang ilang mamumuhunan na kumita ng mas malaki hangga't kaya nila ngayon.

Ito ay isang bagong uri ng ani sa isang deposito sa Compound. Sa katunayan, ito ay isang paraan upang makakuha ng ani sa isang pautang, pati na rin, na kung saan ay napaka-kakaiba: Sino ang nakarinig na ng isang borrower na kumikita ng isang return sa isang utang mula sa kanilang tagapagpahiram?

Ang halaga ng COMP ay umabot sa pinakamataas na higit sa $900 noong 2021. Ginawa namin ang matematika sa ibang lugar ngunit mahabang kuwento: ang mga mamumuhunan na may medyo malalim na bulsa ay maaaring kumita ng malakas na pakinabang sa pag-maximize ng kanilang pang-araw-araw na kita sa COMP. Ito ay, sa isang paraan, libreng pera.

Posibleng magpahiram sa Compound, humiram dito, magdeposito ng hiniram mo at iba pa. Magagawa ito nang maraming beses at gumawa pa ng tool ang DeFi startup na Instadapp para gawin itong kasing episyente ng kapital hangga't maaari.

"Ang mga magsasaka ng ani ay lubhang malikhain. Nakahanap sila ng mga paraan para 'mag-stack' ng mga yield at makakuha ng maramihang mga token ng pamamahala nang sabay-sabay," sabi ni Spencer Noon ng DTC Capital.

Ang pagtaas ng halaga ng COMP ay isang pansamantalang sitwasyon. Ang pamamahagi ng COMP ay tatagal lamang ng apat na taon at pagkatapos ay wala na. Dagdag pa, karamihan sa mga tao ay sumasang-ayon na ang mataas na presyo ngayon ay hinihimok ng mababang float (iyon ay, kung gaano karaming COMP ang aktwal na malayang ikalakal sa merkado – hindi na ito magiging ganito kababa muli). Kaya marahil ay unti-unting bababa ang halaga, at iyon ang dahilan kung bakit ang mga matatalinong mamumuhunan ay nagsisikap na kumita hangga't kaya nila ngayon.

Ang pag-apela sa mga speculative instincts ng mga diehard crypto trader ay napatunayang isang mahusay na paraan upang mapataas ang liquidity sa Compound. Pinataba nito ang ilang bulsa ngunit pinapabuti rin nito ang karanasan ng user para sa lahat ng uri ng mga user ng Compound, kabilang ang mga gagamit nito kung kikita sila ng COMP o hindi.

Gaya ng dati sa crypto, kapag nakita ng mga negosyante ang isang bagay na matagumpay, ginagaya nila ito. Ang Balancer ay ang susunod na protocol upang simulan ang pamamahagi ng token ng pamamahala, BAL, sa mga provider ng pagkatubig. Flash loan provider bZx pagkatapos ay sumunod. Nakipagtulungan din sina Ren, Curve at Synthetix para mag-promote ng liquidity pool sa Curve.

Ito ay isang patas na taya na marami sa mga mas kilalang proyekto ng DeFi ang mag-aanunsyo ng ilang uri ng barya na maaaring mamina sa pamamagitan ng pagbibigay ng pagkatubig.

Ang kaso na dapat panoorin dito ay Uniswap versus Balancer. Magagawa ng Balancer ang parehong bagay na ginagawa ng Uniswap, ngunit karamihan sa mga user na gustong magsagawa ng mabilisang token trade sa pamamagitan ng kanilang wallet ay gumagamit ng Uniswap. Magiging kawili-wiling makita kung nakumbinsi ng BAL token ng Balancer ang mga tagapagbigay ng pagkatubig ng Uniswap na magdepekto.

Gayunpaman, sa ngayon, mas maraming pagkatubig ang napunta sa Uniswap mula noong anunsyo ng BAL, ayon sa site ng data nito.

Nagsimula ba ang liquidity mining sa COMP?

Hindi, ngunit ito ang pinakaginagamit na protocol na may pinakamaingat na idinisenyong liquidity mining scheme.

Ang puntong ito ay pinagtatalunan ngunit ang mga pinagmulan ng liquidity mining ay malamang na nagmula sa Fcoin, isang Chinese exchange na lumikha ng token noong 2018 na nagbigay ng gantimpala sa mga tao para sa paggawa ng mga trade. Hindi ka maniniwala sa mga sumunod na nangyari! Biruin mo: Nagsimula lang ang mga tao sa pagpapatakbo ng mga bot upang gumawa ng walang kabuluhang pakikipagkalakalan sa kanilang sarili upang makuha ang token.

Katulad nito, ang EOS ay isang blockchain kung saan ang mga transaksyon ay karaniwang libre, ngunit dahil wala talagang libre, ang kawalan ng friction ay isang imbitasyon para sa spam. Ang ilang malisyosong hacker na hindi nagustuhan ang EOS ay lumikha ng isang token na tinatawag na EIDOS sa network noong huling bahagi ng 2019. Ginantimpalaan nito ang mga tao para sa napakaraming walang kabuluhang transaksyon at kahit papaano ay nakakuha ng listahan ng palitan.

Ang mga inisyatiba na ito ay naglalarawan kung gaano kabilis tumugon ang mga gumagamit ng crypto sa mga insentibo.

Magbasa nang higit pa: Mga Pagbabago sa Compound Mga Panuntunan sa Pamamahagi ng COMP Kasunod ng Siklab ng 'Yield Farming'

Bukod sa Fcoin, ang liquidity mining na alam na natin ngayon ay unang lumabas sa Ethereum noong ang marketplace para sa mga synthetic na token, Synthetix, ay nag-anunsyo noong Hulyo 2019 ng isang parangal sa SNX token nito para sa mga user na tumulong sa pagdaragdag ng liquidity sa sETH/ETH pool sa Uniswap. Pagsapit ng Oktubre, iyon ang isa sa pinakamalaking pool ng Uniswap.

Nang ang Compound Labs, ang kumpanyang naglunsad ng Compound protocol, ay nagpasya na lumikha ng COMP, ang token ng pamamahala, ang kumpanya ay tumagal ng ilang buwan sa pagdidisenyo kung anong uri ng pag-uugali ang gusto nito at kung paano ito i-incentivize. Gayunpaman, nagulat ang Compound Labs sa tugon. Nagdulot ito ng hindi sinasadyang mga kahihinatnan tulad ng pagsiksikan sa isang dating hindi sikat na merkado (pagpapahiram at paghiram ng BAT) upang magmina ng mas maraming COMP hangga't maaari.

Noong nakaraang linggo lamang, 115 iba't ibang address ng wallet ng COMP – mga senador sa pabago-bagong lehislatura ng Compound – ang bumoto upang baguhin ang mekanismo ng pamamahagi sa pag-asang maipalaganap muli ang pagkatubig sa mga merkado.

Mayroon bang DeFi para sa bitcoin?

Oo, sa Ethereum.

Walang nakatalo sa bitcoin sa paglipas ng panahon para sa mga pagbabalik, ngunit may isang bagay na hindi kayang gawin ng bitcoin sa sarili nitong: lumikha ng higit pang bitcoin.

Ang isang matalinong negosyante ay maaaring makapasok at makalabas ng bitcoin at mga dolyar sa paraang kikita sila ng mas maraming bitcoin, ngunit ito ay nakakapagod at mapanganib. Ito ay nangangailangan ng isang tiyak na uri ng tao.

Ang DeFi, gayunpaman, ay nag-aalok ng mga paraan upang palaguin ang bitcoin holdings ng isang tao – kahit na medyo hindi direkta.

Ang isang mahabang HODLer ay masaya na makakuha ng bagong BTC mula sa panandaliang panalo ng kanilang katapat. Iyan ang laro.

Halimbawa, ang isang user ay maaaring lumikha ng simulate bitcoin sa Ethereum gamit ang WBTC system ng BitGo. Naglagay sila ng BTC at ibinalik ang parehong halaga sa bagong gawang WBTC. Maaaring i-trade pabalik ang WBTC para sa BTC anumang oras, kaya malamang na pareho itong katumbas ng BTC.

Pagkatapos ay maaaring kunin ng user ang WBTC na iyon, i-stake ito sa Compound at kumita ng ilang porsyento bawat taon bilang ani sa kanilang BTC. Malamang, ang mga taong nanghihiram ng WBTC na iyon ay malamang na ginagawa ito sa maikling BTC (iyon ay, ibebenta nila ito kaagad, bibili ito kapag bumaba ang presyo, isara ang utang at panatilihin ang pagkakaiba).

Ang isang mahabang HODLer ay masaya na makakuha ng bagong BTC mula sa panandaliang panalo ng kanilang katapat. Iyan ang laro.

Gaano kapanganib ito?

Tama na.

"Ang DeFi, na may kumbinasyon ng iba't ibang mga digital na pondo, automation ng mga pangunahing proseso, at mas kumplikadong mga istruktura ng insentibo na gumagana sa iba't ibang mga protocol - bawat isa ay may sarili nilang mabilis na pagbabago ng mga kasanayan sa teknolohiya at pamamahala - para sa mga bagong uri ng mga panganib sa seguridad," sabi ni Liz Steininger ng Least Authority, isang crypto security auditor. "Gayunpaman, sa kabila ng mga panganib na ito, ang mataas na ani ay hindi maikakaila na kaakit-akit upang makakuha ng mas maraming mga gumagamit."

Nakakita kami ng malalaking pagkabigo sa mga produkto ng DeFi. Ang MakerDAO ay nagkaroon ng isang napakasama ngayong taon na tinatawag itong "Black Thursday." Nagkaroon din ng pagsasamantala laban sa flash loan provider bZx. Ang mga bagay na ito ay nasisira at kapag ang mga ito ay nakuha ang pera.

Habang nagiging mas matatag ang sektor na ito, makikita natin ang mga may hawak ng token na nagbibigay-ilaw ng mas maraming paraan para kumita ang mga mamumuhunan mula sa mga niche ng DeFi.

Sa ngayon, ang deal ay masyadong maganda para labanan ng ilang partikular na pondo, kaya naglilipat sila ng maraming pera sa mga protocol na ito para mamina sa pagkatubig ang lahat ng bagong token ng pamamahala na kaya nila. Ngunit ang mga pondo - ang mga entity na nagsasama-sama ng mga mapagkukunan ng mga karaniwang may-kakayahang mamumuhunan ng crypto - ay nag-hedging din. Ang Nexus Mutual, isang uri ng insurance provider ng DeFi, ay nagsabi sa CoinDesk na pinalaki nito ang magagamit nitong saklaw sa mga application ng liquidity na ito. Si Opyn, ang walang pinagkakatiwalaang gumagawa ng mga derivatives, ay gumawa ng paraan para maiikling COMP, kung sakaling mawala ang larong ito.

At may mga kakaibang bagay na lumitaw. Halimbawa, sa kasalukuyan ay may mas maraming DAI sa Compound kaysa sa na-minted sa mundo. Ito ay may katuturan sa sandaling na-unpack ngunit ito ay nararamdaman pa rin dicey sa lahat.

Iyon ay sinabi, ang pamamahagi ng mga token ng pamamahala ay maaaring gawing mas mababa ang peligro ng mga bagay para sa mga startup, kahit na tungkol sa mga pulis ng pera.

"Ang mga protocol na namamahagi ng kanilang mga token sa publiko, ibig sabihin ay mayroong bagong pangalawang listahan para sa mga token ng SAFT, [nagbibigay] ng kapani-paniwalang pagkakatanggi mula sa anumang akusasyon sa seguridad," isinulat ni Zehavi. (Ang Simpleng Kasunduan para sa Future Token ay isang legal na istraktura na pinapaboran ng maraming nag-isyu ng token sa panahon ng pagkahumaling sa ICO.)

Kung ang isang cryptocurrency ay sapat na desentralisado ay naging isang pangunahing tampok ng mga pag-aayos ng ICO sa US Securities and Exchange Commission (SEC).

Ano ang susunod para sa pagsasaka ng ani? (Isang hula)

Ang COMP ay naging isang sorpresa sa mundo ng DeFi, sa mga teknikal na paraan at iba pa. Ito ay nagbigay inspirasyon sa isang alon ng bagong pag-iisip.

"Ang ibang mga proyekto ay gumagawa sa mga katulad na bagay," sabi ng tagapagtatag ng Nexus Mutual na si Hugh Karp. Sa katunayan, sinasabi ng mga may kaalamang source na ang CoinDesk ay ilulunsad kasama ang mga modelong ito.

Sa lalong madaling panahon, maaari tayong makakita ng higit pang mga prosaic na aplikasyon sa pagsasaka ng ani. Halimbawa, mga paraan ng pagbabahagi ng tubo na nagbibigay ng gantimpala sa ilang uri ng pag-uugali.

Isipin kung nagpasya ang mga may hawak ng COMP, halimbawa, na ang protocol ay nangangailangan ng mas maraming tao upang maglagay ng pera at iwanan ito doon nang mas matagal. Ang komunidad ay maaaring lumikha ng isang panukala na nag-ahit ng kaunti sa ani ng bawat token at binayaran lamang ang bahaging iyon sa mga token na mas matanda sa anim na buwan. Malamang na hindi ito gaanong, ngunit maaaring isaalang-alang ito ng isang mamumuhunan na may tamang abot-tanaw sa oras at profile ng panganib bago gumawa ng withdrawal.

(May mga precedent para dito sa tradisyunal na pananalapi: Ang isang 10-taong Treasury bond ay karaniwang nagbubunga ng higit sa isang buwang T-bill kahit na pareho silang sinusuportahan ng buong pananampalataya at kredito ni Uncle Sam, isang 12-buwang sertipiko ng ang deposito ay nagbabayad ng mas mataas na interes kaysa sa isang checking account sa parehong bangko, at iba pa.)

Habang ang sektor na ito ay nagiging mas matatag, ang mga arkitekto nito ay gagawa ng mga mas matatag na paraan upang ma-optimize ang mga insentibo sa pagkatubig sa mga mas pinong paraan. Maaari naming makita ang mga may hawak ng token na nag-greenlight ng mas maraming paraan para kumita ang mga mamumuhunan mula sa mga niche ng DeFi.

Anuman ang mangyari, ang mga magsasaka ng ani ng crypto ay patuloy na lilipat nang mabilis. Ang ilang mga sariwang patlang ay maaaring magbukas at ang ilan ay maaaring magbunga ng hindi gaanong masarap na prutas.

Ngunit iyon ang magandang bagay tungkol sa pagsasaka sa DeFi: Napakadaling lumipat ng field.

Pinagmulan: https://www.coindesk.com/learn/what-is-yield-farming-the-rocket-fuel-of-defi-explained/